Melkprijzen en het belang van toegevoegde waarde

Annual Insight analyseert maandelijks in ZuivelZicht de ontwikkelingen in de zuivelmarkt op basis van data. Het bedrijf gelooft dat het gebruik van data in toenemende mate van belang is om de juiste strategische beslissingen te kunnen nemen. Deze maand: melkprijzen en waarom toegevoegde waarde van belang is en hoe deze kan worden bepaald.

Tekst: Robert den Hertog

Met de afzet van producten met een hogere toegevoegde waarde zoals babyvoeding, kunnen zuivelbedrijven hun financiële positie sneller versterken en een concurrerende melkprijs uitkeren. (Foto: Shutterstock)

Met de afzet van producten met een hogere toegevoegde waarde zoals babyvoeding, kunnen zuivelbedrijven hun financiële positie sneller versterken en een concurrerende melkprijs uitkeren. (Foto: Shutterstock)

Het vergroten van toegevoegde waarde wordt steeds relevanter; niet alleen binnen de zuivel, maar binnen hele de voedselketen. Het inkomen van de primaire producent staat onder grote druk en wordt sterk beïnvloed door onder meer Europese maatregelen en Nederlandse wetgeving. De recente boerenprotesten zijn daarvan een uiting.

Daarmee is de vraag van belang hoe de waarde van zuivelproducten wordt bepaald. Uitgangspunt voor onze analyse is dat bij een goede verwaarding (lees: hoge opbrengstprijs) van het Nederlandse zuivelproduct de melkveehouder een hogere prijs ontvangt, wat weer de kwaliteit van de producten ten goede komt.

Competitieve melkprijzen

Nederlandse kaasproducenten, zoals Bel Leerdammer, Cono Kaasmakers, Royal FrieslandCampina, Rouveen Kaasspecialiteiten, De Graafstroom, Royal A-ware, en melkpoederproducent Vreugdenhil Dairy Foods betalen allemaal een zeer competitieve melkprijs vergeleken met de Europese melkprijzen. Tegelijkertijd behalen de meeste Nederlandse bedrijven een gezonde marge, gemiddeld zo tussen de 2 en 4 procent (gebaseerd op winst voor aftrek van rente en belastingen). Bedrijven die geen competitieve melkprijs kunnen uitbetalen verliezen leden en uiteindelijk hun bestaansrecht.

Een belangrijke graadmeter voor de waardering van een zuivelonderneming is de mate waarin bedrijven hun winst jaarlijks benutten voor de opbouw van vermogen én tegelijkertijd een concurrerende melkprijs kunnen uitkeren. Bedrijven met én een hoge melkprijs én een hoge marge hebben over het algemeen het meeste toekomstperspectief.

Coöperaties

Een belangrijk verschil tussen de bedrijven zit ‘m in het feit dat de aandeelhouders in veel gevallen de leveranciers/melkveehouders zelf zijn, de coöperatie. Coöperatieve ondernemingen hebben geen winstoogmerk. Zij kunnen daardoor het resultaat zoveel mogelijk drukken om een goede maandelijkse melkprijs uit te betalen. De leden besluiten hoeveel er gereserveerd wordt voor toekomstige investeringen en hoe groot buffers zijn.

Omdat er in Nederland coöperatieve en niet-coöperatieve zuivelondernemingen bestaan, levert een benchmark van de melkprijs en de marge van alle Nederlandse ondernemingen geen ‘schone’ analyse op van welke producenten het meeste waarde toevoegen.

Om een zuivere vergelijking te kunnen maken harmoniseren we de melkprijs tussen alle bedrijven. Dit doen we met het door Annual Insight gecreëerde melkprijscorrectiesysteem. Het uitgangspunt is: elk bedrijf betaalt boeren dezelfde melkprijs. Hierdoor worden bijvoorbeeld verhogingen van coöperatieve ondernemingen in de melkprijs gecorrigeerd.

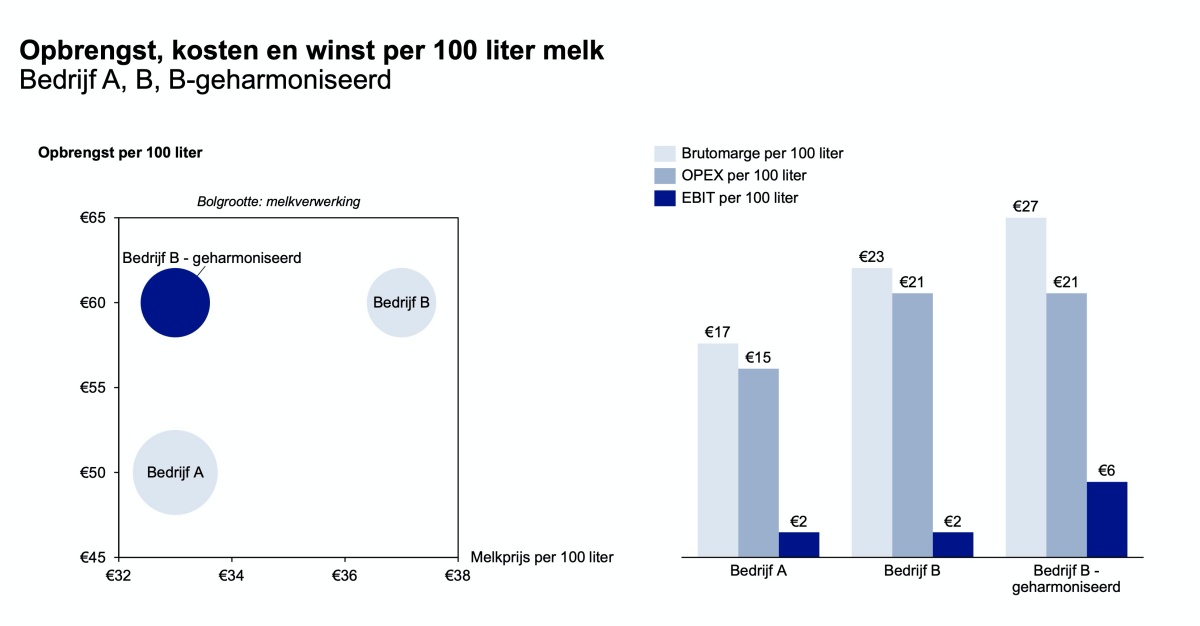

We maken een vergelijk tussen een bedrijf met focus op bulkproducten (bedrijf A) en een bedrijf dat zich richt op toegevoegde waarde producten (bedrijf B). Het verschil in toegevoegde waarde is terug te zien in opbrengst per liter (hoe hoger, hoe meer toegevoegde waarde), wat ook gerelateerd is aan de brutomarge, die vaak de toegevoegde waarde genoemd.

Rekenvoorbeeld

In het rekenvoorbeeld laten de financiële cijfers in eerste instantie weinig verschil zien: Bedrijf A betaalt een lagere melkprijs, € 4 per 100 liter lager. Ondanks dat de opbrengst per 100 liter € 10 lager is, gerelateerd aan het type product, kan het dit compenseren met lagere operationele en personeelskosten. De winst per 100 liter melk ligt hierdoor uiteindelijk op hetzelfde niveau als bedrijf B (€ 2). Dit bedrijf heeft een € 10 per 100 liter hogere omzet, maar betaalt meer aan boeren en aan de operatie om de hogere toegevoegde waarde producten te ondersteunen.

Trekken we echter melkprijzen gelijk, dan zien we verschillen ontstaan, in het voordeel van de toegevoegde waarde producten. Beide partijen betalen in geharmoniseerde situatie een melkprijs van € 33. Terwijl opbrengsten en kosten per 100 liter melk gelijk blijven, volgt uit een lagere uitbetaling aan leveranciers dat de winstmarge met hetzelfde bedrag stijgt. Dit betekent een verhoging van 200 procent van de winst per 100 liter melk, van € 2 naar € 6 voor bedrijf B.

Het doel is echter niet om lagere melkprijzen uit te betalen. Integendeel: om competitief te blijven is het zaak om de waarde van de producten te verhogen door een hogere opbrengstprijs per product. Alleen op deze manier krijgt de boer de uiteindelijke beloning voor het continue verbeteren van de melkkwaliteit en duurzaamheid.

Valorisatie in de keten

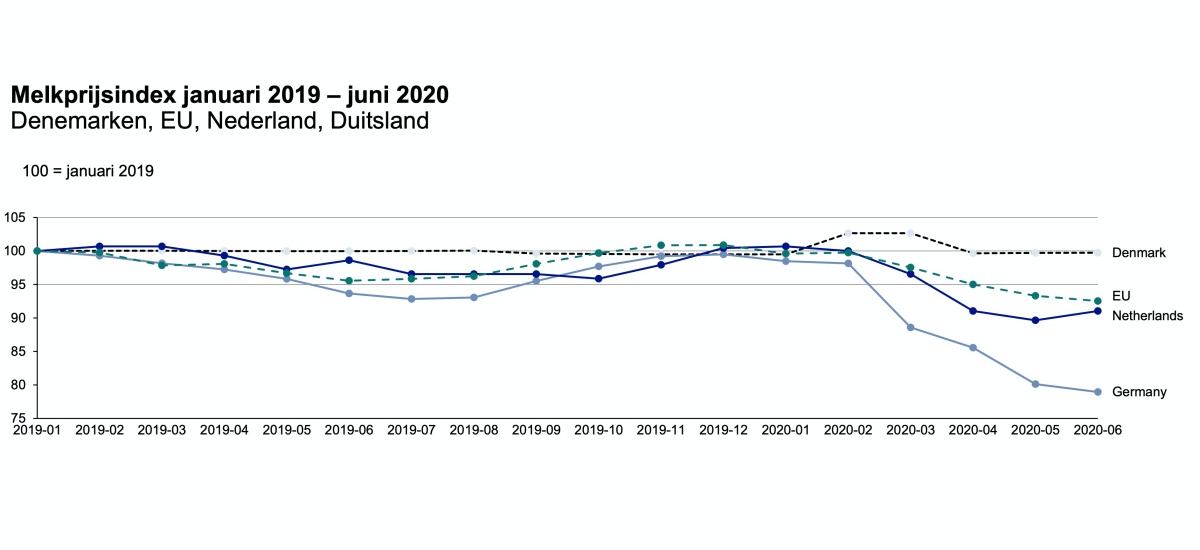

Nederlandse melk is bezig met een nieuwe race naar toegevoegde waarde. Introducties van nieuwe melkstromen (weidemelk, biologisch, andere duurzame soorten) worden zorgvuldig afgestemd tussen ketenpartijen, waardoor een hogere prijs voor de boer gerealiseerd kan worden (bijvoorbeeld de samenwerking tussen Albert Heijn en Royal A-ware). Europees gezien wordt in Nederland een competitieve melkprijs uitbetaald. Al blijkt uit onderstaande grafiek dat we moeite hebben om de klappen van de coronacrisis goed op te vangen, in vergelijking met bijvoorbeeld Denemarken dat de afgelopen maanden een hogere melkprijs kon uitbetalen.

De strategische keuzes die zuivelondernemingen maken, moeten leiden tot een duidelijk verdienmodel voor de melkveehouder. Die moet de juiste aanpassingen op zijn bedrijf doen om de gevraagde kwaliteit te kunnen blijven leveren.

Nederland zoekt naar een manier om te gaan met productiebeperkende maatregelen via het beter valoriseren van melkstromen. Voorspellingen wijzen op de mondiaal toenemende vraag voor meer premiumproducten, zoals producten in kleinverpakkingen, melkproducten in babyvoeding en voeding in opkomende markten. Daarnaast blijft China een enorme driver van algemene consumptiegroei als van de stap naar meer premiumproducten. Nederland is van oudsher een betrouwbaar land als het gaat om zuivelproductie. Nu is de tijd om de stap te zetten en de positie te versterken.

Robert den Hertog is Industry Lead Zuivel bij Annual Insight.

Dit artikel is verschenen in ZuivelZicht 9 2020. Nog geen abonnee? Klik HIER en profiteer het eerste jaar van maar liefst 25% korting.