Nederland en België grote groeiers in yoghurt

Annual Insight analyseert maandelijks in ZuivelZicht de ontwikkelingen in de zuivelmarkt op basis van data. Het bedrijf gelooft dat het gebruik van data in toenemende mate van belang is om de juiste strategische beslissingen te kunnen nemen. Deze maand een schets van de Europese markt voor yoghurt.

Tekst: Robert den Hertog

De Nederlandse consument is een fervent afnemer van vettere yoghurt.

De Nederlandse consument is een fervent afnemer van vettere yoghurt.

Bij de analyse van de Europese yoghurtmarkt kijken we naar de productiecijfers van de brede categorie ‘aangezuurde melk’. Ook kijken we naar de handelsdata van magere en halfvolle yoghurt (minder of gelijk aan 3 procent vet), volle yoghurt (3 tot 6 procent vet) en de zogenoemde landenyoghurt met meer dan 6 procent vet. Melk, vla en room zijn expliciet niet in deze data opgenomen. Op basis van de cijfers zijn de volgende conclusies te trekken:

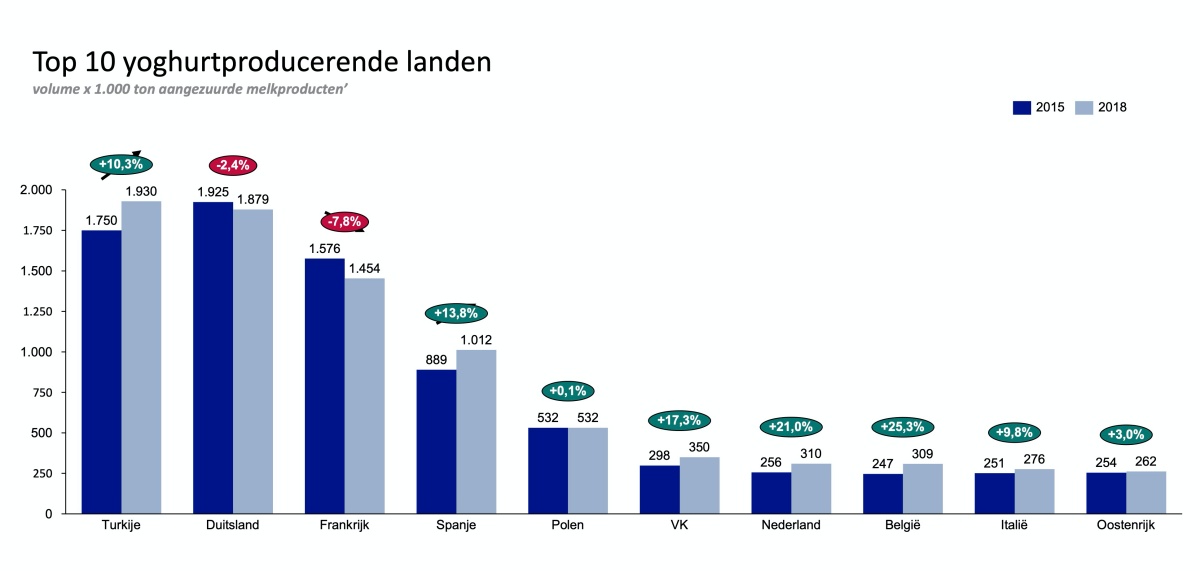

• Bijna 60 procent van de yoghurtproductie is afkomstig uit vier landen. De grootste producent is zelfs een niet-Europees land, Turkije. Er zijn verschillende signalen van groei van de (vette) yoghurtmarkt;

• Nederland en België bevinden zich onder de topgroeiers als we kijken naar yoghurtproductie. Nederland laat daarnaast een significante importgroei zien;

• We zien een groei van de markt voor vette (meer dan 6 procent) en ongezoete yoghurt. Ook in het ‘minder-vet-georiënteerde’ Zuid-Europa wordt meer vette yoghurt geconsumeerd.

Europese productie van yoghurt

De Europese yoghurtproductie (inclusief Turkije) bedroeg in 2018 10,6 miljard kilogram. De vier landen met een productie boven de miljoen ton per jaar hebben een gezamenlijk marktaandeel van 59 procent. Dit zijn Turkije (1,9 miljoen ton), Duitsland (1,8), Frankrijk (1,4) en Spanje (1,0). De meeste productie vindt plaats in West- en Midden-Europa. Polen is de uitzondering van Oost-Europa, want over het algemeen is de yoghurtproductie per land in deze regio aan de lage kant. Nederland is met een productie van meer dan 300 miljoen kilogram en een marktaandeel van ongeveer 3 procent een relevante speler op het gebied van yoghurtproductie.

Danone

Binnen de top 10 productielanden van yoghurt zien we een enkele landen die tussen 2015 en 2018 een sterke groei hebben laten zien: België (+25 procent), Nederland (+21 procent) en het Verenigd Koninkrijk (+17 procent). Het wordt nog interessanter wanneer we deze ontwikkelingen koppelen aan de spelers achter deze groei.

We nemen België, het land met de hoogste groei in deze periode, en tevens de vestigingslocatie van een van de grootste (zo niet de grootste) yoghurtfabrieken van Europa: de fabriek van Danone in Rotselaar. De volume-uitbreiding van het bedrijf heeft een significante impact gehad op de Belgische export van yoghurt en zuiveldranken.

Wat weten we van Danone België? Een aantal zaken op een rij. De fabriek had in 2018/2019 een productiecapaciteit van 300.000 ton per jaar en een dekkingsgraad van circa 80 procent. Tussen 2014-2016 nam de productiecapaciteit toe met 34 procent naar 250.000 ton. Uitgaande van een exportpercentage van 75 procent betekent dit een extra 44.000 ton aan zuivelexport. Het productportfolio bestaat uit yoghurt van de merken Activia, Danette, Oikos, Danio, Danone, Vitalinea en drinkyoghurt van Actimel. Opvallend feit: in 2018 keerde Danone België € 500 miljoen aan dividend uit aan het Franse moederbedrijf.

Naast Danone gaat ook Arla Foods uit van een groeiende Europese yoghurtmarkt. Het Deense bedrijf sloot midden 2019 de fabriek in Aarhus bij gebrek aan uitbreidingsmogelijkheden. De productie is verplaatst naar andere locaties in Denemarken, Nederland en Duitsland.

Duitse markt

De productie van yoghurt ligt in Europa op een hoog niveau en veel landen zijn zelfvoorzienend. Als we naar de export kijken, en Turkije buiten beschouwing laten, zien we dat Duitsland met kop en schouders boven de andere landen uitsteekt. Duitsland heeft een aandeel van meer dan 33 procent in van de totale Europese export. De analyse van de Duitse markt geeft daarmee een goed inzicht in de bewegingen van de totale markt.

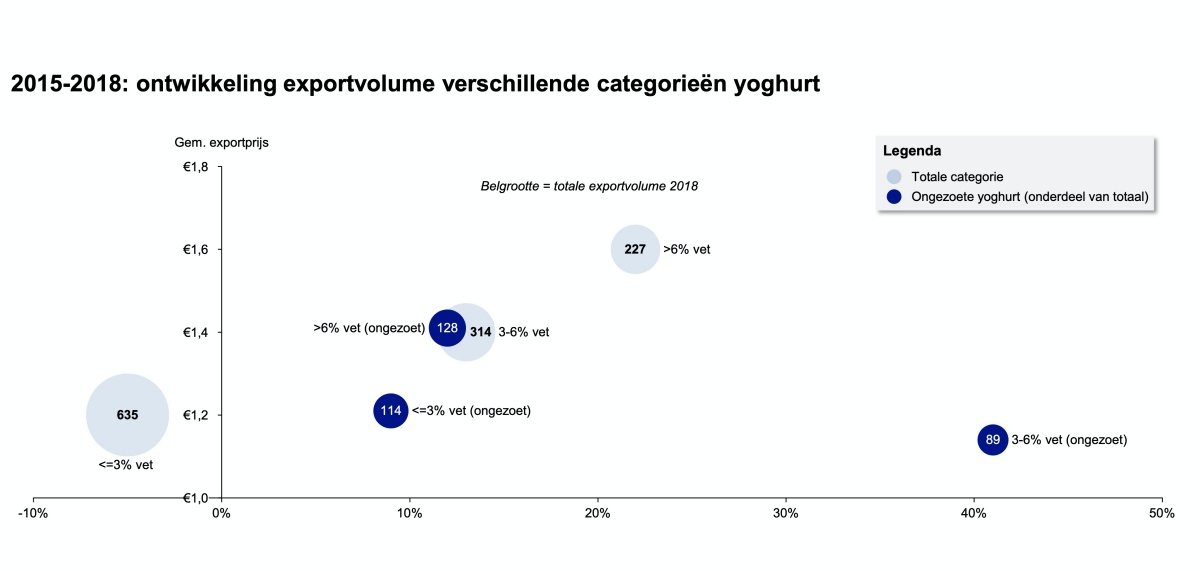

Het Duitse exportvolume van yoghurt bewoog zich in de periode 2015-2018 niet; die bleef gelijk. Binnen de categorieën vonden wel verschuivingen plaats.

Volle yoghurt is de grootste categorie (minimaal 3 procent vet) tot 6 procent. De groei binnen deze categorie komt volledig uit yoghurt zonder extra smaak- en zoetstoffen. Hoewel de ‘algemene categorie’ qua volume groot is, maar stabiel bleef op circa 130.000 ton, groeide de yoghurt zonder toevoegingen tussen 2025 en 2018 zeer sterk: met 10.000 ton naar 38.000 ton in totaal.

Yoghurt met een hoog vetpercentage (6 procent of meer) is een opkomende categorie. Die laat een groei zien van meer dan 14.000 ton in de periode 2015-2018 (totaal 2018: 101.000 ton).

Yoghurt laag in vetpercentage is een categorie in verval. Hoewel de categorie nog vrij groot is binnen het volume dat de Duitsers exporteren (147.000 ton), nam deze categorie deze jaren met 14 procent af.

Import

Nederland is een fervent afnemer van vettere yoghurt. Met een algehele volumegroei van 31 procent in 2015-2018 laten het de grootste stijging zien bij de import van Duitse yoghurt. In 2018 nam Nederland ongeveer 72.000 ton Duitse yoghurt af. Meer dan de helft

(37.000 ton) hiervan is yoghurt met een vetpercentage boven de 6 procent. De groei in dit segment bedroeg is 59 procent.

Minder vette yoghurt is populairder in Zuid-Europa. Italië is in deze categorie de grootste importeur van Duitse yoghurt, nog voor Nederland, met bijna 85.000 ton import in 2018. Yoghurt met een vetpercentage van 3 tot 6 procent voert hier nog de boventoon, net als in andere Zuid-Europese landen zoals Frankrijk en Spanje. Maar ook hier zit groei in de categorie van boven de 6 procent. Deze neemt in de periode met bijna 500 procent toe, van 2.500 ton naar bijna 14.000 ton.

Fabriek van Danone in het Belgische Rotselaar. (Foto: NZO)

Fabriek van Danone in het Belgische Rotselaar. (Foto: NZO)

Nederland importeerde 114.000 ton yoghurt in 2018; een stijging van 29 procent ten opzichte van 2015. Gezien de beperkte houdbaarheid van het product bevinden de belangrijkste handelspartners van Nederland zich direct aan de grenzen: bijna 86 procent van het totale volume yoghurt dat Nederland importeert komt uit Duits-land (met 63 procent de belangrijkste handelspartner) en België met 23 procent. Verreweg de meeste yoghurt die Nederland invoert betreft twee categorieën: magere tot halfvolle yoghurt (46 procent, waarvan 15 procent ongezoet) en volle tot extra volle landenyoghurt (40 procent, waarvan 28 procent ongezoet). De import van yoghurt met 3 tot 6 procent vet is laag (8.9oo ton, minder dan 10 procent). Echter, deze categorie liet wel een groei zien van 75 procent in de periode 2015-2018.

Trends 2019

De in de jaren 2015-2018 ingezette lijn zet in 2019 door: vettere, én gezondere yoghurtvarianten groeien. Nederland importeerde ook in de eerste negen maanden van 2019 meer ongezoete yoghurt, zowel in de categorie met meer dan 6 procent vet als in het magere segment. De Duitse export van Duitsland laat deze trend ook zien.

Robert den Hertog is Industry Lead Zuivel bij Annual Insight.

Inzicht in productie en handelsstromen

De AnnualInsight Market Monitor biedt maandelijks inzicht in de landelijke productievolumes en internationale handelsstromen van belangrijke voedingsmiddelen, in een interactieve BI-omgeving. Daarmee krijgt de gebruiker de mogelijkheid de omvang van een markt te bepalen en zijn aandeel hierin. Ook groeimarkten en trends kunnen worden gesignaleerd, inclusief het aandeel van de gebruiker in de exportstroom naar bepaalde landen.

Dit artikel is verschenen in ZuivelZicht 2 2020. Nog geen abonnee? Klik HIER en profiteer het eerste jaar van maar liefst 25% korting.